ESG评价国际关注与研究部分观点综述

当前ESG投融资不断发展,全球ESG评价机构已超过600家。企业和投资机构对ESG评价本身的关注度也不断提升。为了支持推动ESG评价及投融资的可靠性和透明度,本文基于企业和投资者视角,对有关ESG框架和ESG评价结果的相关关注点和研究进行观点综述,以供相关政策、市场、研究主体参考。

企业视角下ESG评价相关的部分研究观点

ESG评价指标框架需考虑行业特性

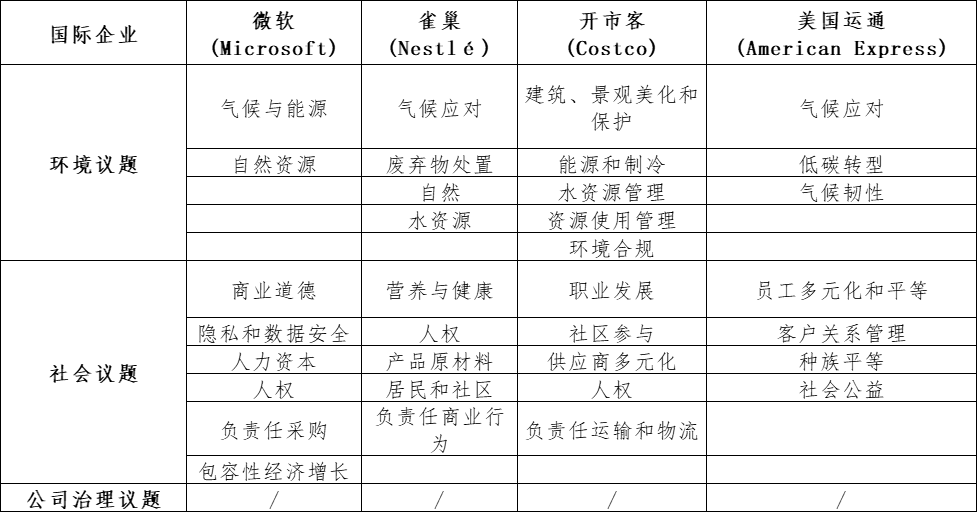

依据毕马威研究报告,在参与国际主流ESG评价的过程中,部分国际企业表示,ESG议题的重要性会受到企业的行业特性、规模和生产经营活动的影响。其中,在生产经营活动方面,受企业的经营战略、运营流程、风险管理和公司文化等方面差异的影响,具体ESG议题对不同企业的长期经营表现会产生不同的影响。这些影响可以进一步归纳为对企业的传统财务绩效、低碳经济转型和气候合法合规三个方面的影响。为确定企业的实质性ESG议题,雅典证券交易所和部分领先国际企业提出,ESG指标框架可以分为通用议题和行业特性议题,其中,行业特性议题参考SASB准则进行设计。

表 1 部分ESG表现优秀的国际企业公开披露的实质性ESG议题

资料来源:根据各公司公开资料整理。

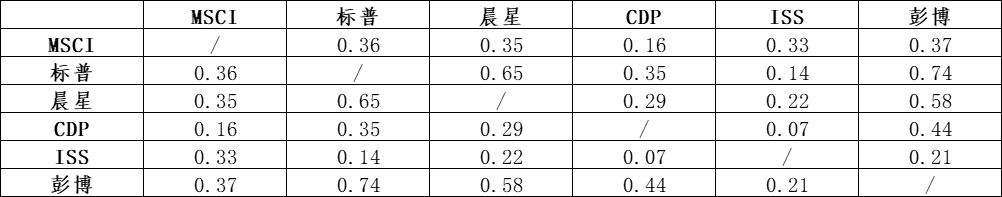

ESG评价结果差异降低企业ESG管理积极性

CFA协会研究显示,截至2021年,各评级机构的ESG评价结果差异较大,相关性较低,其中,标普(S&P Global)和彭博(Bloomberg)的ESG评价结果相关性最高,相关系数达0.74。碳披露项目(CDP)和美国机构股东服务公司(ISS)的ESG评价结果相关性最低,相关系数仅为0.07。

许多国际企业在参与ESG评价时表示,各评价机构对同一家企业的ESG评价结果不同,让企业无法通过分析ESG评价结果来发现市场更期待和看重企业在哪些细分领域进行ESG管理。企业缺乏统一科学的ESG评价结果的指引,一定程度上增加了企业的ESG管理成本,从而降低了企业进行ESG管理的动力。

表 2 各国际机构ESG评价结果相关性

资料来源:CFA Institute.ESG Ratings: Navigating Through the Haze. [EB/OL].(2021-08-10). https://blogs.cfainstitute.org/investor/2021/08/10/esg-ratings-navigating-through-the-haze/.

ESG评价结果影响企业财务绩效

根据纽约大学研究报告,企业ESG管理能力和表现与企业资产回报率(ROA)、净资产回报率(ROE)、股价等存在正相关关系。从企业资产回报率(ROA)和企业净资产回报率(ROE)看,企业ESG表现较好,会吸引关注ESG投资的投资者和业务合作方,从而增加企业的潜在现金流和预期盈利;ESG管理帮助企业在规避行政处罚等环境社会合规成本的同时,还可以依据现有政策获得政府和银行信贷支持。从企业股价看,在其他条件一致的情况下,ESG表现越好的企业,潜在现金流越高,通过DCF模型可以判断,其未来股价与其他公司就越高。

ESG评价结果影响企业融资吸引力

许多国际企业表明,ESG评价结果不仅会对企业财务绩效会产生实质性影响,还会对企业融资吸引力产生影响。与ESG表现较好的企业相比,原本ESG表现较差的企业提升ESG表现更能吸引投资者注意并增加对该投资标的的投资力度。ESG评价结果导致的企业融资吸引力会受到企业所处国家和地区的影响。与欧洲国家相比,美国投资者对企业提升ESG表现的行为更为敏感,更倾向于增加对提升了ESG表现的企业的投资。

ESG评价结果影响企业业务竞争力

目前,从学者和部分国际企业的研究来看,ESG评价会对企业的业务竞争力造成一定的影响,但是以积极影响为主还是消极影响为主仍然存疑。从积极影响看,ESG表现更好的企业与同类企业相比,往往具有更强的业务竞争力,这主要是因为ESG表现更好的企业更能高效运用原材料、能源以及人力资源,凭借更强的盈利能力和更好的社会形象,更能吸引关注企业可持续发展的消费者和投资者。以ESG表现良好的企业为标的构建的投资组合与一般投资组合相比,其投资回报率往往也更高。从消极影响看,ESG评价的普及或将倒逼企业被动“洗绿”,增加绿色融资乱象。同时,全球尚未形成统一的ESG相关法律法规体系。部分国家对本土企业的ESG管理要求较严,会增加本土企业在国际贸易中的成本,使其在与其他来自ESG管理要求相对宽松国家的企业的竞争中处于相对弱势。

业视角下ESG评价相关的部分研究观点

ESG评价结果差异影响投资者决策

各ESG评价方法学在指标框架、权重设置和得分计算等方面存在明显差异,所以同一家企业在不同ESG评价方法学下的ESG得分和相应排名往往也差异较大。这会对投资者造成一定程度的信息干扰,投资者参考不同ESG评价体系构建的投资组合往往存在较大不同,从而影响投资者的投资决策。

ESG评价结果给投资者风险管理提供参考

企业ESG表现越好,其风险管控能力越强,将其纳入投资标的池构建的投资组合的尾部风险也就越低。ESG对企业自身经营管理风险和投资组合盈利的传导机制可以归纳为如下3个方面:(1)具有较强ESG特征的企业通常在企业管理和供应链管理中具有高于平均水平的风险控制能力与合规标准;(2)由于更高的风险控制能力,ESG评级更高的企业遭受欺诈、贪污、腐败或诉讼案件等负面事件的影响会更小,这些负面事件可能会严重影响企业价值,进而影响企业股价;(3)风险事件的减少最终降低了企业股价的尾部风险,从而降低了将企业纳入投资标的的投资组合的整体风险,这点在新冠疫情期间更为明显。

将ESG评价结果纳入投资框架能带来超额收益

众多投资者和学者表明,将ESG因素纳入投资框架和流程可以带来额外收益。对应不同的ESG投资策略,投资者和学界都将ESG投资额外收益的来源归纳为ESG政策力(对应筛选类策略)、ESG市场力(对应主题类策略)、ESG竞争力(对应整合类策略)、ESG品牌力(对应参与类策略)。其中,ESG政策力通过正面筛选或负面筛选策略体现,ESG市场力通过主题类策略体现,ESG竞争力通过ESG整合类策略体现,ESG品牌力通过股东参与类策略体现。

就国外ESG投资现状看,ESG整合策略已经成为国际主流的ESG投资策略,ESG投资的额外收益更多来自于ESG带来的竞争力提升。ESG投资的超额收益主要源自于内在逻辑和资金驱动,在海外已经获得一致的认可。多个国际研究证明ESG投资存在超额收益,来源主要可分为两类,其一是ESG的内在逻辑:ESG评级较高的公司通常比同行更具竞争力。这种竞争优势可能源于其对资源更高效的利用、更合理的人力资本管理以及更合理的科技创新管理。其二是外部的资金驱动:伴随着越来越多的投资机构将ESG因素纳入投资流程中,企业的ESG表现将直接影响其流动性表现,例如ESG表现优秀的公司或许会获取更多资金的青睐,推动股价走高,形成有效的正反馈。

参考文献

[1] KPMG.ESG, strategy, and the long view: A framework for board oversight. [EB/OL].

https://assets.kpmg.com/content/dam/kpmg/lu/pdf/lu-en-esg-strategy-framework-for-board-

[2] Bob H, Jean R. Measuring What Matters: Industry Specificity Helps Companies and Investors

Gain Traction on Sustainability[J]. Journal of Applied Corporate Finance, 2016, 28(2): 34-38.

[3] Tania B, Socrates L, Natassa S, Athens Exchange Group. Innovation in Stock Exchanges:

Driving ESG Disclosure and Performance [J]. Journal of Applied Corporate Finance, 2019,

31(2):72-79.

[4]Microsoft.CorporateSocialResponsibility.[EB/OL].

https://www.microsoft.com/enus/corporate-responsibility/reporting-governance.

[5] Nestlé.Sustainability. [EB/OL].

[6]Costco Wholesale.Sustainability. [EB/OL].

https://www.costco.com/sustainability-introduction.html.

[7] American Express Company.The Powerful Backing of American Express: 2021-2022 Environmental, Social, and Governance Report. [EB/OL].

https://s29.q4cdn.com/330828691/files/doc_downloads/esg_resources/2022/AXP-2021-2022-

[8] CFA Institute.ESG Ratings: Navigating Through the Haze. [EB/OL].(2021-08-10).

https://blogs.cfainstitute.org/investor/2021/08/10/esg-ratings-navigating-through-the-haze/.

[9] David F. L, Lukasz P, Brian T, Edward M. W. Esg ratings: A compass without direction [EB/OL].

(2022-08-02).

https://www.gsb.stanford.edu/faculty-research/publications/esg-ratings-compass-without-

[10] Tensie W, Ulrich A, Casey C. ESG AND FINANCIAL PERFORMANCE: Uncovering the

Relationship by Aggregating Evidence from 1,000 Plus Studies Published between 2015 – 2020

[EB/OL].

https://www.stern.nyu.edu/sites/default/files/assets/documents/NYU-RAM_ESGPaper_2021.pdf.

[11] Xiao-Na Y, Jing-Ping L, Chi-Wei S. How does ESG performance affect stock returns?

Empirical evidence from listed companies in China [J].Heliyon, 2023, 9(5): 1-12.

[12] Varvara N, Victoria L. Do ESG Factors Influence Investment Attractiveness of the Public

Companies? [J].Journal of Corporate Finance Research, 2022, 16(1): 38-64.

[13] Gregory A R. Tharyan, Whittaker J. Corporate social responsibility and firm value:

Disaggregating the effects on cash flow, risk and growth[J]. Journal of Business Ethics, 2014,

124(4): 633-657.

[14] Aaroshi R, Danone S.A. Does ESG Threaten Company Competitiveness? [EB/OL]. (2023-05

04).

https://www.knowesg.com/featured-article/does-esg-threaten-company-competitiveness.

[15] PwC. ESG-focused institutional investment seen soaring 84% to US$33.9 trillion in 2026,

making up 21.5% of assets under management: PwC report [EB/OL]. (2022-10-10).

https://www.pwc.com/gx/en/news-room/press-releases/2022/awm-revolution-2022-

[16] PwC. ESG-focused institutional investment seen soaring 84% o US$33.9 trillion in 2026,

making up 21.5% of assets under management: PwC report [EB/OL]. (2022-10-10).

https://www.pwc.com/gx/en/news-room/press-releases/2022/awm-revolution-2022-report.html.

[17] Dambisa Moyo. 10 ESG Questions Companies Need to Answer [EB/OL]. (2022-01-03).

https://hbr.org/2022/01/10-esg-questions-companies-need-to-answer.

[18] Florian B, Julian F. K, Roberto R. Aggregate Confusion: The Divergence of ESG Ratings

[J].Review of Finance, 2022: 1315–1344.

[19] Godfrey P.C., Merrill C.B., Hansen J.M.The Relationship between Corporate Social

Responsibility and Share- holder Value:An Empirical Test of the Risk Management Hypothesis[J].

Strategic Management Journal, 2009.30 (4), 127-138.

[20] Jo H., Na H.Does CSR Reduce Firm Risk? Evidence from Controversial Industry Sectors

[J].Journal of Business Ethics, 2012.110 (4): 441–456.

[21] Jason M. Ribando, George Bonne. A New Quality Factor: Finding Alpha with ASSET4 ESG

Data [EB/OL]. (2010-03-31).

https://www.thomsonreuters.com/content/dam/openweb/documents/pdf/tr-com-

financial/report/starmine-quant-research-note-on-asset4-data.pdf.

[22] Oikonomou I., Brooks C., Pavelin S. The Impact of Corporate Social Performance on

Financial Risk and Utility: A Longitudinal Analysis [J].Financial Management 41 (2): 483–515.

[23] Albuquerque R., Koskinen Y., Yang S., Zhang C. Love in the time of COVID-19: the resiliency of environmental and social stocks [EB/OL]. (2020-05-08).

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3594293.

[24] Furkan Demirci. ESG RATING AGENCIES : WHAT ARE WE MEASURING?[EB/OL].(2023-04-

17).

https://www.capco.com/en/Intelligence/Capco-Intelligence/ESG-rating-agencies.

[25] Mohammad W.M.W., Wasiuzzaman S. Environmental, Social and Governance (ESG)

disclosure, competitive advantage and performance of firms in Malaysia [J].Cleaner

Environmental Systems 2: 1-11.

[26] Feng Z., Wu Z. ESG Disclosure, REIT Debt Financing and Firm Value [J].The Journal of Real

Estate Finance and Economics 2021: 1-35.

本文由北京绿色金融与可持续发展研究院ESG投资研究中心研究员易嘉榆撰写。原创内容,如需转载请注明来源。