湖州融资主体ESG评价体系

背景

小微主体“融资难”与“融资贵”问题是其绿色低碳发展面临的一大难点问题。其中绿色融资主体的识别是最为关键的环节。许多小微企业主体由于运营管理不规范、污染防治技术落后、节能减排意识不到位等一系列问题,面临绿色转型方面的严峻挑战。同时,即使一些小微企业有较强的绿色转型意识和需求,但由于ESG信息披露不到位,其本身面临的环境社会风险难以被识别,往往被排斥在绿色金融体系之外。许多小银行的绿色信贷占比仅为1%左右,一个主要原因就是银行无法有效识别绿色小微企业及其绿色经济活动。

从数量上看,小微群体数量庞大。据国家市场监督管理总局数据,截至2021年12月,全国各类小微企业数量已达4317.25万户。利用科技手段助力绿色金融促进小微企业的低碳转型,对碳达峰、碳中和目标整体进程至关重要。

截至2021年12月底,湖州市登记在册小微企业122149户,同比增长13.59%。在碳达峰、碳中和目标下,为促进绿色金融和普惠金融融合发展,实现高碳排中小微企业稳定有序的公平转型,湖州金融办在原有的ESG评价模型基础之上开展研究,率先探索形成了我国第一套面向中小企业的ESG评价工具。

举措

自2018年以来,湖州启动了区域ESG评价模型的开发工作,2019年率先实现了绿色融资主体ESG评价的线上化。2021年,在北京绿金院的支持下,湖州市人民政府金融工作办公室会同中国人民银行湖州市中心支行、中国银行保险监督管理委员会湖州监管分局对评价模型进行了迭代更新,推出绿色融资主体ESG评价体系4.0版。该评价体系从环境影响(E)、社会责任(S)、公司治理(G)三个维度,对湖州企业进行评价打分,并进一步围绕小微企业群体特征与样本数据,对小微企业ESG指标权重赋分进行合理调整,使其更加适用于小微信贷各环节。

1.三个维度

湖州融资主体ESG评价体系在三个维度上都充分考虑了小微企业的特点:

环境影响维度(E)方面突出“碳中和”导向。依托湖州首创的“碳效码[1]”,将碳排放指标创新性地纳入ESG评价,通过设置企业碳效等级指标,对企业碳排放总量、强度以及效能进行综合评价。针对小微企业信贷业务,评价指标纳入小微企业主营业务对资源的依赖度、环境信用评级、环境合规表现、环保成效(绿色产品、绿色工厂、绿色技术认证)等,通过赋分对小微企业实施绿色贴标(“浅绿”“中绿”“深绿”),为金融机构后续开展绿色信贷业务提供支持。

社会责任维度(S)方面体现“稳就业”导向。从生产环境、劳资关系、员工权益投入等维度,评估企业对员工权益的保障水平。并将“员工稳定性”纳入了评价模型,以体现“稳就业”的政策导向。针对小微企业信贷业务,评价指标纳入社保、纳税、公积金、征信等方面综合数据,为金融机构开展小微企业授信画像提供全方位支持。

公司治理维度(G)方面注重“企业可持续发展”导向。重点关注企业治理结构、创新发展潜力、经营稳定性、管理层评价等方面的因素。针对小微企业信贷业务,引入浙江的“亩均论英雄”[2]这一综合性效益评价指标,从亩均增加值、单位能耗增加值、单位排放增加值等多个指标的不同角度衡量企业可持续发展的水平。

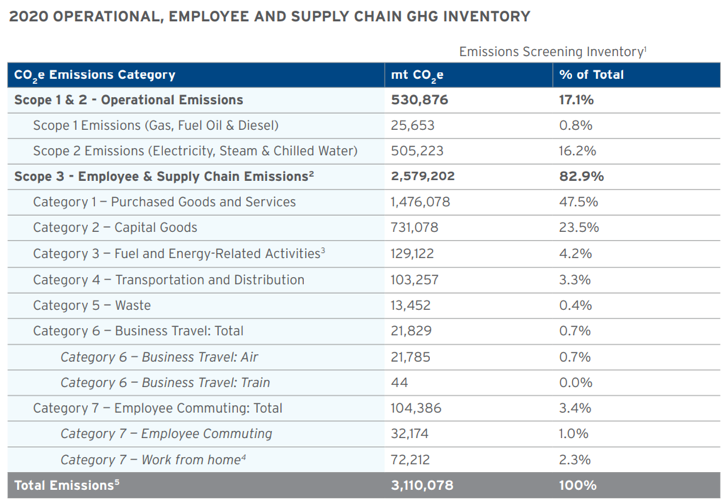

图1:湖州融资主体ESG评价体系

资料来源:浙江省湖州市金融办

2.两个特点

协同湖州多部门、多系统数据,评价结果动态实时更新。湖州融资主体ESG评价体系中,很多指标数据更新周期不一致。湖州协同环保、经信、税务等17个政府部门、10多个数源系统,实现100%线上取数及自动化计算,实时更新时效性指标,定期更新周期性指标。评价结果直接与绿色贷款贴息、绿色担保补助等政策挂钩,支持绿色小微企业创新升级。通过ESG评价体系,银行得以持续关注、监测企业的动态风险变化,开展企业全流程风险控制管理,有效提升金融机构的资产质量。

开放系统,便于各金融机构与企业应用。湖州融资主体ESG评价系统现阶段已全面向湖州全市域金融机构开放,鼓励银行机构开发“定制版”应用模型。例如安吉农商银行将ESG理念融入个人绿色普惠评价体系,并将评价结果利用于绿色普惠产品开发、客户授信、利率定价等各个方面。湖州银行依托该ESG评价系统,建立了信贷客户ESG违约率模型,结合ESG表现和财务数据测算信贷客户履约能力。

在企业端,该系统对小微企业构建绿色低碳画像。小微企业可以查看自身ESG报告,了解自身在环境、社会、治理方面的强项和短板,引导小微企业进行低碳转型。

3.三个小微企业应用场景

应用于金融机构对小微企业信用风险的全流程管理。辅助小微企业的贷款准入判断以及贷后预警提示,并覆盖了信贷管理全流程中贷款“三查”的各个环节。在贷前辅助企业信用等级评定,提升了信贷准入的把控度和判断的精准度;在贷中、贷后管理环节及时反映企业的动态变化情况,实现对小微企业信用风险的全流程管理。

应用于金融机构对小微企业贷款的定价。在充分运用并积累一定的相关数据支撑后,将ESG评价体系的评价结果逐步纳入银行的贷款定价模型中,成为影响小微企业贷款定价一个重要因子。

应用于金融机构对小微企业绿色信贷业务的自动化管理。在湖州市“绿信通”大数据平台的基础上升级,创建专门的ESG评价体系IT系统,将其接口规范化后嵌入金融机构现有的绿色信贷管理系统,实现全部评价指标数据的线上自动化采集。银行的客户经理一键即可获取系统自动计算及分析结果,减少了主观因素的人为干扰,提升了绿色信贷业务的自动化程度。

成效

湖州融资主体ESG评价体系上线运行以来,已累计评价17184家企业。总体而言,有以下四大成效:

ESG评价体系已经过大样本数据检验,可有效识别绿色主体。在开发建设过程中,应用了超2.4万[3]个数据样本,开展多轮数据测试校验。弥补了很多ESG模型缺乏规模化样本数据的检验的缺陷。该ESG评价可有效筛选出绿色、高质量发展导向的企业。

评价结果可动态实时更新,有效进行风险管理,绿色贷款不良率下降。截至2021年12月,在该评价体的支持下,湖州绿色贷款余额同比增长49.46%,不良贷款率控制在0.38%,比年初下降0.1个百分点。截至目前,当地采用该评价体系发放的贷款不良率为0。

ESG评价体系可复制可推广性大幅提升。该ESG评价体系由湖州市政府负责该通用版的建设,而由金融机构在通用版的基础上进行个性化开发,并在开发和建设过程中,始终注重可复制和可推广性,做到共同指标通用化、区域指标显性化。其他任何地区只要换上本地个性化指标,就可以实现模型复制。

助力绿色金融与普惠金融融合发展。ESG评价体系减少了小微企业对高污染和高碳项目的投资,提升小微企业整体的绿色生产和投资偏好度。同时,也为以往绿色金融对小微企业、个体工商户等群体支持严重不足问题提供了解决方案,扩大对小微企业信贷支持,促进了绿色金融与普惠金融融合发展。

展望

湖州探融资主体ESG评价体系4.0版本上线后半年时间以来,收效颇丰,但也面临一些底层数据、银行应用的挑战与制约。下一步湖州将从下三个方面完善ESG评价体系。

一是加强底层数据基础。持续完善普惠绿色金融数据专题库,如,持续开展数据归集和治理,建设金融数据专题库,从政府、金融机构、企业等维度综合集成数据,推动涉企信息的安全共享,为ESG评价提供数据保障。

二是探索银行应用ESG路径。根据银行ESG能力建设,分阶段开展应用路径,持续扩大应用范围。第一阶段,推动银行业务流程纳入信贷客户的ESG评价通用标准;第二阶段,帮助银行建立分行业分企业规模的针对性ESG评价框架,例如针对数据源较少的小微企业和个人主体建立更符合实际的应用模型。

三是推动企业提升ESG表现。通过金融激励、财政贴息、宣传教育等手段,推动企业积极践行符合自身理念和实际的ESG实践,提升ESG表现。最终引导企业从关注盈利、收入,逐渐进入到同时关注ESG表现的新阶段。

[1] 碳效码由湖州首创,主要指企业单位增加值碳排放量水平和碳效值。根据单位增加值碳排放量大小,将企业划分为低碳、中碳和高碳3个等级,等级越低,代表碳效水平越高;根据碳效值(某企业某周期单位增加值碳排放量/所处行业同期单位增加值碳排放量的平均值)大小,分为5个碳效等级,等级越低,代表企业碳效率高。

[2] “亩均论英雄”是浙江以倒逼机制算好”经济账、资源账、环境账“,推动经济高质量发展的一项重要举措。

[3] 2.4万是通过该体系开展评价的企业,17184是有评价分数的企业,部分企业因数据不全没有分数,固两个数据不同。