安吉农商行绿色金融发展实践

战略目标

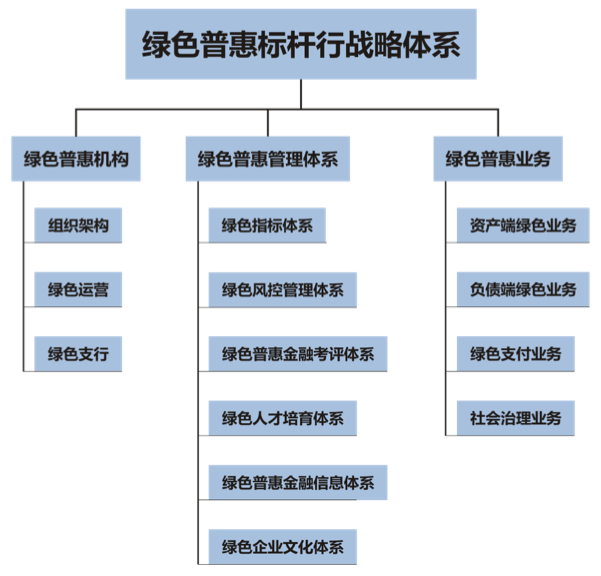

安吉农商银行明确自身角色定位,立足绿色普惠服务架构,以打造“绿色普惠标杆行”为战略目标,从绿色普惠机构、绿色普惠管理体系、绿色普惠业务三方面入手,构建绿色普惠战略体系,探索绿色金融体系建设与运营,实现客户和业务的绿色化转型,以及自身运营绿色可持续化发展。

绿色组织架构

1.搭建绿色普惠金融组织架构

搭建“绿色”元素管理总链条,在董事会层面设立战略(三农、绿色金融)委员会,在高级管理层面设立绿色金融工作领导小组,在组织实施层面由总行成立绿色金融事业部,在基层创建绿色支行、配备绿色金融产品经理,形成绿色普惠金融完整架构,实现绿色金融在决策、推动、落地等各个环节中的组织领导全覆盖。并于2021年正式加入联合国环境署金融倡议组织,成为浙江省内首家签署联合国《负责任银行原则》的地方法人银行,进一步完善了绿色金融体制机制建设。

2.创建绿色支行

坚持按照“多样化、特色化、便利化”原则,一方面结合属地乡镇特色产业实施绿色支行创建,以绿色支行创建服务辖区乡镇、行政村、百姓在绿色发展中不断增收致富。另一方面在绿色支行创建良好基础上,启动“碳中和”银行建设,对内从网点机构节能改造、清洁能源采用、低碳运营、“碳中和”宣教中心创建等方面开展内部“碳中和”建设,同时立足行内,面向社会,创新绿色低碳金融产品服务,助推实体经济低碳转型,深推“两山绿币”体系引导居民低碳生活,促进投融资业务的“碳中和”。通过绿色特色支行的创建带动全行所有机构绿色、低碳化转型发展。

绿色政策制度体系

安吉农商行围绕绿色普惠、碳金融和转型金融三大领域,制定绿色金融十四五规划,将“碳中和”元素全面融入全行传统金融业务,及时调整信贷结构,创新低碳金融产品服务,促进业务低碳转型,健全环境风险管理,形成与绿色金融发展相匹配所需的风险识别、评估、监测能力。截至2021年12月末,安吉农商行已制定13项与环境相关的制度,其中在2021年内新增9项。

绿色产品创新

1.开发资产端绿色业务

围绕绿色普惠信贷助力乡村振兴战略实施,结合普惠大众的服务宗旨,聚焦县内产业特征,推出绿色循环、绿色能源、绿色乡村、绿色农林、绿色科技、绿色消费六大系列绿色产品,创新“碳中和”助力贷、竹林碳汇贷、美丽乡村贷、两山农林贷、两山白茶贷、两山乡居贷、锅炉改造贷、绿色工厂贷、绿色信用贷、农房绿色建筑贷等系列23款绿色普惠单品充实六大系列内涵,率先探索绿色同业市场,发行湖州市银行业首单绿色金融债,拓宽绿色项目与绿色企业的融资渠道,批量赋能地方经济绿色发展。

2.开发负债端绿色业务

在银行业存款利率日渐趋同的发展形势下,以绿色金融负债端市场空白点作为突破口,将生态环保理念与金融产品有机结合,以绿色公益场景活动作为切入点,针对自然人客户开发“绿色童年”、“点绿成金”、“绿意存.低碳梦”、“碳惠存”系列绿色存款以及“富润.安吉”绿色理财产品。采用“线下场景渲染+线上渠道发行+增值绿色公益”模式,激发公众参与社会绿色发展的动能,提升客户粘合度,拓宽小法人银行存款业务的营销渠道,拓展绿色金融市场,同时从个人客户端培育社会绿色发展的氛围。

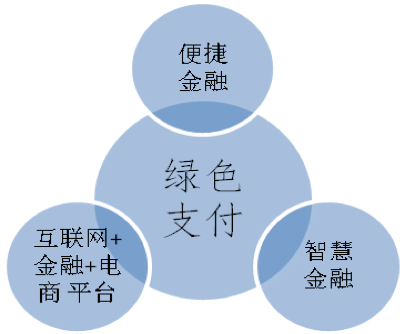

3.推广绿色支付业务

一是采用“线下+线上”模式打造“便捷金融”。以搭建传统网点、自助机具、助农服务、电子服务四个层次的渠道平台构建县域电子渠道网络,实现了乡镇全面覆盖、城区广角渗透、村级深度延伸的多层级物理服务渠道,同时大力推广银行卡、网络支付、手机支付等无现金绿色支付方式。二是数字金融跨界合作打造“智慧金融”。将金融支付服务根植于菜场、医院、学校、社区、交通等地,开发批量化、生态化应用场景,延伸绿色支付渠道服务地方的能力。三是打造“互联网+金融+电商”平台。以互联网+为核心,将金融服务、电商服务、物流服务、社会服务等集成一体,不断加强绿色普惠金融服务深度和广度。

4.创新社会治理业务

以“绿色生活”为出发点,以“绿色信用”为理念,将居民日常生活中关联到气候环境的绿色行为数据进行采集建模,科学转化为“两山绿币”,并搭建全国首个“两山绿币银行”平台、全国首创“银行卡加载积分助推垃圾分类”;结合新时代文明实践行为,在全省首推“绿色文明”币,持“两山绿币”、“绿色文明”币的居民可享受优质绿色金融服务;依托原“诚信彩虹”信用工程基础,融合农村信用与人居环境协同发展,创建“绿色信用体系”,提升乡村文明、改善乡村治理。通过金融服务的创新,使绿色普惠金融逐渐扩充融入社会治理体系,提高绿色普惠金融服务覆盖率。

绿色流程管理

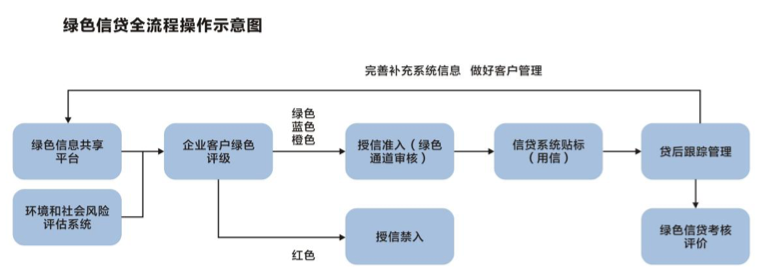

依托绿色信息共享机制,建立贷前调查体系、风险评估体系、绿色审批通道、环境责任条款放贷机制、贷后绿色跟踪机制5项绿色信贷全流程风险管理模式;为客户开展绿色评级,进行绿色友好、蓝色基础、橙色关注、红色退出4色分类,提供分层管理、差异化服务;根据重点领域、风险集中行业开展环境压力测试,制定1张重点领域信贷风险情况滚动清单,针对性制订环境风险应对预案及缓释措施。通过建立“5+4+1”绿色风险管理体系,确保绿色普惠信贷资产质量稳中向好。

绿色运营

以“节能降耗”为中心,制定“绿色运营管理办法”、“绿色办公实施方案”、“垃圾分类实施条例”、“绿色办公考核办法”、“碳中和银行绿色办公考核办法”等规章制度,通过布设绿色节能环保标识、引入第三方核算自身运营碳排放量、建立员工碳账户、提倡低碳出行、推广节能措施等一系列措施,完善自身环境足迹管理,实现高效率低能耗的绿色运营。同时通过微信公众号、官方网站等特定渠道向外定期开展环境信息披露,通过社会公众监督,强化银行承担环境与社会责任,提升绿色发展意识和绿色运营管理水平。

绿色金融IT系统

打破信息不对称的壁垒,依托大数据平台,积极开展政府资源联动,与市场监管、农业农村、环保等17个政府部门建立战略合作,建成绿色信息共享平台,有效整合归集全县近六万户企业、个体工商户、专业合作社、家庭农场等经营主体的环境处罚、安全生产奖惩等方面超16000条绿色信息,为企业信贷的绿色评级及精准便捷投放提供有力的技术支撑。

环境信息披露

安吉农商行自2018年起,已连续4年对外发布独立的环境信息披露报告。2019年,湖州在全国率先发布《湖州市金融机构环境信息披露三年规划(2019-2021)》,安吉农商行于在人民银行的指导下启动了环境信息披露试点,率先发布“1+4”环境信息披露报告。