巨灾债券

案例背景

伴随全球气候变化与自然条件的恶化,我国自然灾害的发生频率和强度正在不断增强。2021年7月,河南郑州等多地遭遇特大暴雨。据不完全统计,这场暴雨带来的直接经济损失达近千亿元。这再次凸显国家灾害治理体系建设的重要性和紧迫性,也再次将巨灾保险这一重要议题摆在保险业的面前。巨灾保险就是指通过一定制度性安排,将因发生地震、台风、海啸、洪水等自然灾害可能造成的巨大财产损失和严重人员伤亡的风险,通过保险形式进行风险分散和经济补偿。这一机制有助于提升社会韧性,已成为保险行业发挥绿色保险独特优势、助力全球适应气候变化的重要领域。

痛点与问题

然而,由于巨灾以及气候相关灾害原因导致的经济损失金额不断增加,保险公司与之相关的赔付也呈逐年增长趋势。同时,经济的快速发展和社会财富的高度聚集,使得巨灾保险需要更大的承保能力来支撑,进一步分散巨灾风险变得尤为重要。20世纪90年代初期美国发生的一系列重大巨灾事件,在这些灾害的冲击下传统保险/再保险市场对巨灾风险的承保能力出现了明显的短缺,传统再保险价格不断攀升,巨灾债券由此应运而生。

巨灾债券(Catastrophe Bond,简称CAT Bond)是由保险、再保险公司发起的新型风险管理与保险衍生工具,通常由承担巨灾保险业务的保险公司或再保险公司通过债券交易的方式,将保险公司承担的巨灾风险部分转移给债券投资者,这种运作模式实现了巨灾风险向资本市场的有效转移,对传统保险和再保险形成了有力的补充。如今,在长期低利率的大环境下,巨灾债券在发达市场得到了众多投资者认可,已成为成熟的投融资产品,是发达国家保险市场稳定的替代资金来源。中再集团旗下中再产险作为我国财产再保险行业的主渠道再保公司,是巨灾风险管理领域的积极践行者。2015年7月,中再产险通过Panda Re(SPI)成功在百慕大发行了第一只以我国地震风险为标的风险的巨灾债券,获得了诸多国际投资人的追捧,中再产险成为国内保险业第一个成功实践巨灾债券发行的主体,由此迈出了我国保险风险对接资本市场的第一步。

我国巨灾债券起步较晚,仍处于不断探索尝试的阶段。巨灾债券市场的发展极大依赖于巨灾保险的发展、政府支持、投资者群体的培育和监管政策的规范。由于相关条件尚不成熟,2021年以前,中国国内市场没有发行过一只巨灾债券,亟待零的突破。

粤港澳大湾区巨灾债券发行

1.前期准备

我国近年来着力建立和完善巨灾保险制度,在巨灾债券上不断探索尝试。巨灾债券能否成功发行,关键在于特殊目的保险公司(SPI)是否符合监管要求。以往,国内发行巨灾债券主要面临《保险法》内关于设立保险公司需满足的最低注册资本要求限制。随着 2021年香港《2020年保险业(修订)条例》及《保险业(特定目的业务)规则》正式生效,香港正式容许成立专门在香港发行保险相连证券的SPI,且不要求该SPI要满足与其他保险人同等的资本/偿付能力的规定。与此同时,香港还颁布了《保险相连证券资助先导计划》,对首批在香港发行巨灾债券的公司给予资金支持。自该法律法规生效时起,国内发行巨灾债券成为可能。2021年9月27日,中国银保监会发布通知,明确国内保险公司为转移地震、台风、洪水等自然灾害事件或突发公共卫生事件的巨灾风险损失,可以通过特殊目的保险公司在香港市场发行巨灾债券。

在此过程中,中再集团一直致力于推动巨灾债券作为重要风险分散工具在国内市场的突破与实践。2017年,随着《深化粤港澳合作推进大湾区建设框架协议》的签署,金融创新成为粤港澳大湾区发展重点,中再产险也适时开展了在国内发行巨灾债券的探索。2020年,中再产险积极响应区域协调发展战略,研究探索巨灾债券发行路径,为支持粤港澳大湾区建设做好行动预案。2021年,中再产险随机跟进,抢抓政策契机,成立跨部门专项工作组、制定详细项目推进计划、与监管部门和上级单位保持沟通、科学设计发行方案,项目组成功设立了香港首个特殊目的保险公司,引入首批香港本土巨灾债券投资人,于2021年10月1日成功发行国内首支巨灾债券,该债券保障标的为国内台风风险,募集金额3,000万美元。这开创了在港设立特殊目的保险公司进行巨灾风险证券化的先河。

2.创新解决方案

(1)运作机制

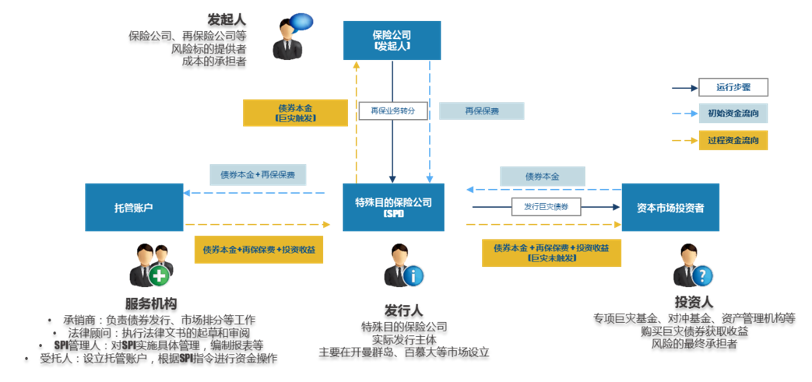

一般而言,巨灾债券的运行机制和运作参与者主要涉及以下几方:债券发起人(一般也是巨灾风险的分出人)、发行人(特殊目的保险公司,简称SPI)、投资人、第三方服务机构。

其中,发起人(分出人)是巨灾债券事项的发起主体、巨灾债券成本的承担者和巨灾债券风险标的的提供者。发行人是单独设立的特殊实体,是巨灾债券的实际发行主体和巨灾债券风险标的的接受者。投资人是购买巨灾债券的主体,一般为专门的巨灾基金、机构投资者(如银行、养老基金等)等。第三方服务机构包括承销商、法律顾问、SPI保险管理人、信托机构等,主要负责债券的发行与销售、法律文书的起草和审阅、SPI的日常管理、托管账户的操作等工作。

围绕上述主体,下图描述了典型的巨灾债券运行机制:

图1 巨灾债券运行机制

(2)本次发行方案

参与主体。本次发行主要涉及发起人、发行人、投资人和第三方机构四方面参与主体。发起人为中再产险,发行人为首个设立在香港的特殊目的保险机构Greater Bay Re,投资人包括国际知名巨灾债券投资人和新加入的香港本地投资者,第三方服务机构包括承销商、法律顾问、SPI保险管理人、受托人等。

发行规模、期限。本次巨灾债券发行规模为3000万美元,期限为一年期。

保障风险及触发方式。巨灾债券保障的是中国台风风险,触发方式为损失金额赔偿型触发。

案例成效

一是助力我国多层次的巨灾风险分担机制和巨灾风险管理体系建设。巨灾债券是多层次巨灾风险分散机制的重要组成部分,是利用资本市场分散巨灾风险、优化保险机制的一种产品创新和制度创新。目前我国应对巨灾损失还是主要以政府救助为主,通过发行巨灾债券可以缓解政府救助资金不足,提升灾害救助能力的建设,在应对重大灾害、保障国计民生、平滑财政收支、助力构建韧性社会方面具有重要作用。为了更好地满足保险业对巨灾风险分散的需求,中再集团积极探索巨灾债券的研究与开发设计,丰富巨灾风险管理手段,推动我国多层次的巨灾风险分担机制和巨灾风险管理体系建设。此次国内市场首支巨灾债券的成功发行对我国巨灾体系建设具有里程碑式的意义。

二是建立国内巨灾风险分散新渠道。近年来,中再集团全面落实党中央关于巨灾保险体系建设要求,通过聚数据、建模型、搭平台等布局,持续加大保险供给,确立了国内巨灾保险领域的主渠道地位,同时也对公司风险管理能力及资本补充机制提出了更高要求。巨灾债券根植于资本市场,可以充分发挥经济补偿功能,同时将巨灾风险分散到体量庞大的金融市场中,从而减少巨灾对国内政府和保险公司的冲击。发行巨灾债券,搭建多渠道、高效率的巨灾风险分散体系对于做好巨灾风险管理、保持巨灾保险业务长期可持续快速发展均有重要的现实意义。

三是支持粤港澳大湾区建设。粤港澳大湾区在国家发展大局中具有重要战略地位,按照《粤港澳大湾区发展规划纲要》,到2022年,粤港澳大湾区将基本形成国际一流湾区和世界级城市群的框架。粤港澳大湾区作为我国台风、强降雨灾害最为严重的区域之一,做好巨灾风险的有效管理对于湾区建设至关重要。发行巨灾债券,实现湾区巨灾风险向资本市场的有效转移,是中再集团作为国有企业,服务于国家战略,通过实践创新支持湾区建设的具体举措。此次为发行巨灾债券而在香港专门设立的特殊目的保险公司,起名为Greater Bay Re,正是对这一举措的最好注解。

四是支持香港国际金融中心建设。2019年,中央在16项“惠港新政”中明确提出支持内地保险公司在港澳市场发行巨灾债券。在随后商务部与特区政府签署的《内地向香港开放服务贸易的具体承诺》中,进一步明确了放宽对内地保险公司或大型企业为发行巨灾债券而委托中介机构在香港地区设立的特殊目的保险公司(SPI)在评级、资本金、偿付能力等方面的限制。发行巨灾债券,是对中央对港工作的坚决响应,以实际行动支持香港巩固和提升国际金融中心地位。

案例推广建议

目前我国巨灾风险分散体系建设尚待完善,也是推动巨灾债券发展顶层设计和和发行试点的关键时期。本次巨灾债券在香港市场已成功发行,但境内市场巨灾债券发行尚待突破。建议一是将巨灾债券纳入巨灾保险发展体系,确立巨灾保险运作的框架和模式;二是加强证券市场的建设,规范市场交易规则, 完善市场监管机制,保证巨灾保债券的稳定开展;三是加强法律、监管和制度等方面规定的建设。在当前金融行业发展一体化的大形势下,巨灾债券将通过相关投融资手段加入到更为广泛的资本市场,助推资本和巨灾保险更深度融合。

立足新发展阶段,我们应当充分总结国内外先进经验,继续探索巨灾债券在巨灾风险管理中的作用,构建富有中国特色的巨灾债券运作机制,拓展巨灾风险分散渠道,扩大巨灾保险承保能力,切实提高保险保障水平,为应对频发的自然灾害、进一步丰富巨灾风险管理工具、有效应对突发巨灾事件挑战提供解决方案。